Зачет по налогу на добавленную стоимость определен главой 46 НК РК.

Согласно статье 400 НК РК Налог на добавленную стоимость, относимый в зачет:

Суммой налога на добавленную стоимость, относимого в зачет получателем товаров, работ, услуг, являющимся плательщиком налога на добавленную стоимость в соответствии с подпунктом 1) пункта 1 статьи 367 настоящего Кодекса, признается сумма налога на добавленную стоимость, подлежащего уплате за полученные товары, работы и услуги, если они используются или будут использоваться в целях облагаемого оборота по реализации, указанных в подпунктах 1), 2), 3), 4) пункта 1 ст. 400 НК РК.

При этом, в отношении товаров, полученных вновь созданным юридическим лицом в результате реорганизации, не применяются.

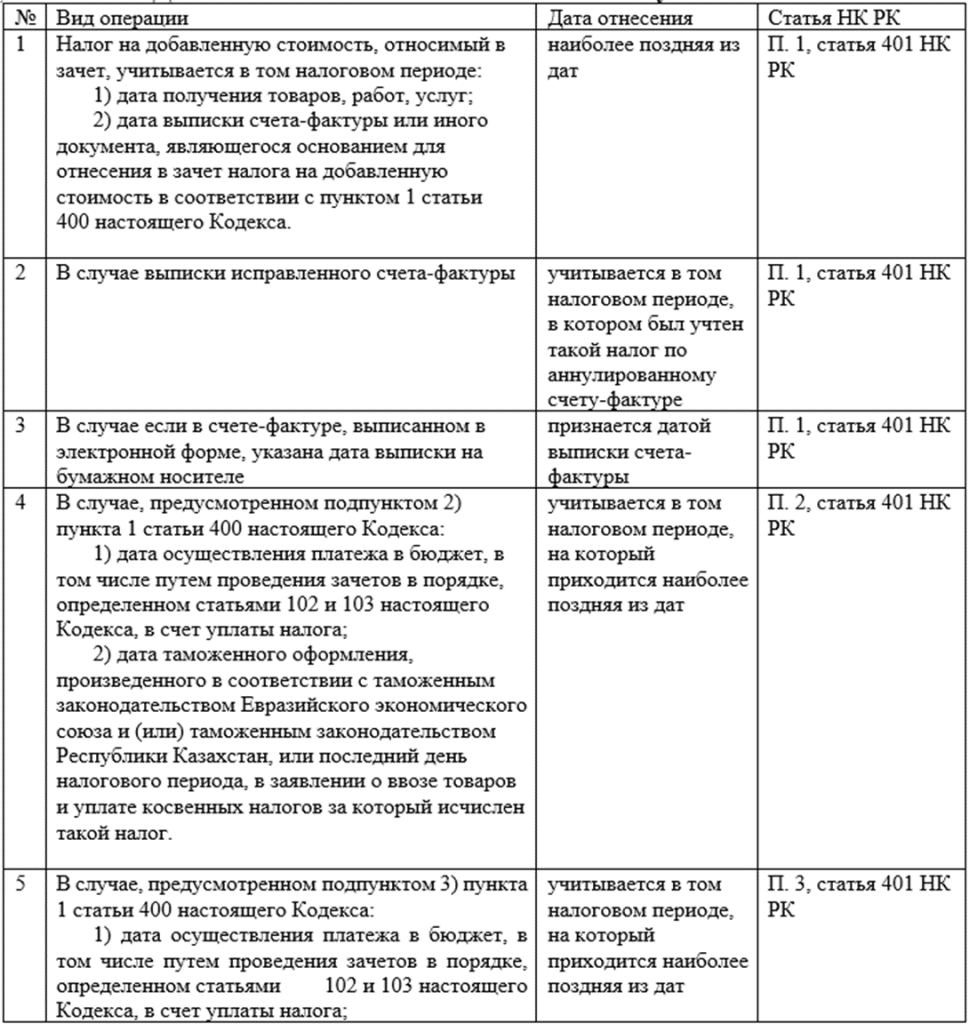

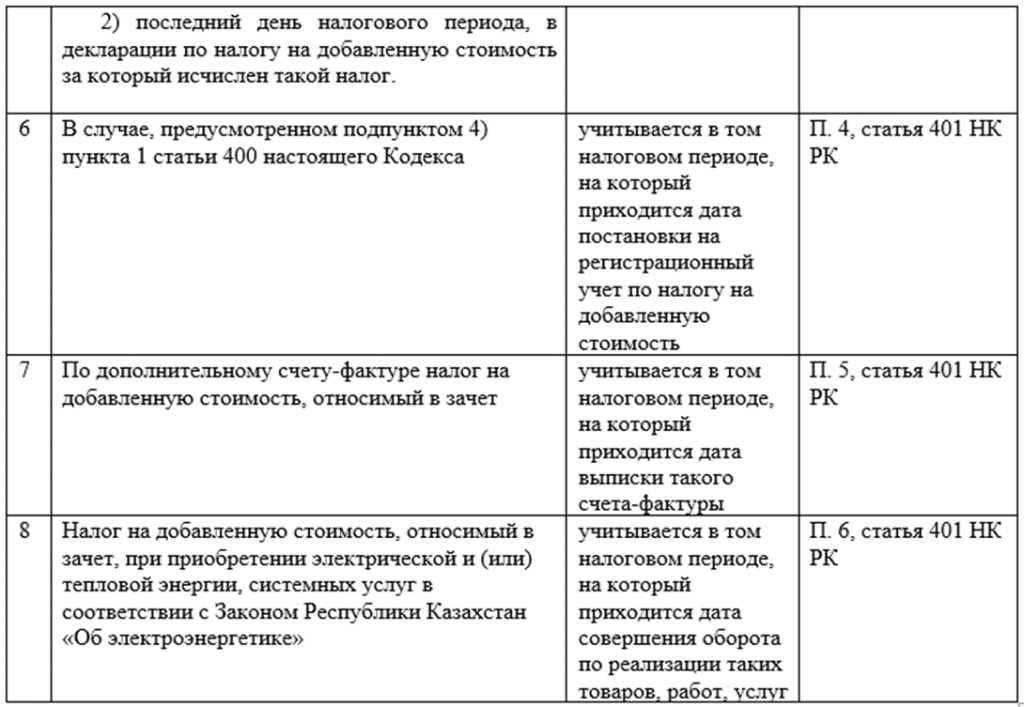

Дата отнесения в зачет налог на добавленную стоимость

НДС, относимый в зачет, учитывается в том налоговом периоде, на который приходится наиболее поздняя дата. При этом, отсутствие или некорректное указание следующих реквизитов будет являться основанием для исключения суммы НДС из зачета:

- ИИН/БИН поставщика или покупателя;

- дата выписки;

- номер;

- наименование товаров, работ, услуг;

- размер облагаемого оборота;

- счет-фактура не заверенные;

- счет-фактура, выписан на бумажном носителе.

Кроме того, плательщик НДС не вправе отнести в зачет сумму НДС:

- товаров, работ, услуг, которые используются или будут использоваться в целях необлагаемого оборота, если плательщиком налога на добавленную стоимость применяется метод через ведение раздельного учета в соответствии со статьями 407 и 409 настоящего Кодекса;

- легковые автомобили, учтены в качестве основных средств;

- товаров, работ, услуг, по которым есть нарушения при выписке счет фактуры

- товаров, работ, услуг, по гражданско-правовой сделке оплата которых произведена за наличный расчет с учетом налога на добавленную стоимость независимо от периодичности платежа и превышает 1 000-кратный размер месячного расчетного показателя, установленного законом о республиканском бюджете и действующего на дату совершения платежа;

- товаров, работ, услуг, которые используются или будут использоваться на строительство жилого здания, предназначенного для реализации в виде оборотов как освобождаемых, так и облагаемых налогом на добавленную стоимость;

- товаров, работ, услуг, приобретенных за счет средств ликвидационного фонда, размещенного на специальном депозитном счете в банке на территории Республики Казахстан в соответствии со статьями 252 и 253 настоящего Кодекса;

- товаров, работ, услуг, приобретенных автономными организациями образования, определенными пунктом 1 статьи 291 настоящего Кодекса, за счет полученного ими целевого вклада, предусмотренного бюджетным законодательством Республики Казахстан, или финансирования на безвозмездной основе из средств такого целевого вклада;

- товаров, работ, услуг, приобретенных оператором лотереи, которые используются или будут использоваться в целях проведения лотерей

Исключение из суммы НДС, относимого в зачет

НДС, ранее признанный как налог на добавленную стоимость, относимый в зачет, подлежит исключению в следующих случаях:

1) по сделке (операции), по которой действие (действия) по выписке счета-фактуры и (или) иного документа признано (признаны) судом или постановлением органа уголовного преследования о прекращении досудебного расследования по нереабилитирующим основаниям совершенным (совершенными) субъектом частного предпринимательства без фактического выполнения работ, оказания услуг, отгрузки товаров;

2) по сделке, признанной недействительной на основании вступившего в законную силу решения суда;

3) в части суммы, ошибочно отраженной в документе, являющемся основанием для отнесения в зачет НДС;

4) по сделкам, совершенным без фактического выполнения работ, оказания услуг, отгрузки товаров с налогоплательщиком, снятым с регистрационного учета по НДС на основании решения налогового органа в соответствии с подпунктами 2) и 3) пункта 6 статьи 85 настоящего Кодекса, руководитель и (или) учредитель (участник) которого не причастен к регистрации (перерегистрации) и (или) осуществлению финансово-хозяйственной деятельности такого юридического лица, установленных решением суда, вступившим в законную силу, за исключением сделок, по которым судом установлено фактическое получение товаров, работ, услуг от такого налогоплательщика.

Исключение из суммы НДС, относимого в зачет, предусмотренное настоящей статьей, производится в том налоговом периоде, в декларации за который НДС признан как налог на добавленную стоимость, относимый в зачет.